寄附金税制の拡充 制度概要

平成24年度の市県民税から寄附金控除の対象が変わります。

平成23年度までは、5千円を超える寄附金のみが対象でしたが、平成24年度からは2千円を超える寄附金が控除の対象となります。また、

震災関連の寄附金も新しく対象となります。

(注)なお、所得税についても、従来の所得控除のほか、税額控除の適用を受けることができるものが新設されました。その他、主な改正内容については次表のとおりです。

寄附金の改正内容

平成21年度

対象団体

(ア)都道府県、市区町村

(イ)愛知県共同募金会

(ウ)日本赤十字社愛知県支部

(エ)条例に定められた団体(注)

(注)所得税の寄附金控除の対象となるもののうち、愛知県内に主たる事務所を有するものとなります。

ただし、国に対する寄附、政党などに対する政治活動に関する寄附は対象となりません。

適用額

5千円を超える寄附金

控除方式

「寄附金-5千円」×10%を市県民税所得割から税額控除

(注)都道府県、市区町村への寄附については、さらに特例控除が加算されます

控除対象限度額

総所得金額等の合計額の25%

平成24年度から

対象団体

(ア)都道府県、市区町村

(イ)愛知県共同募金会

(ウ)日本赤十字社愛知県支部

(エ)条例に定められた団体(注)

適用額

2千円を超える寄附金

控除方式

「寄附金-2千円」×10%を市県民税所得割から税額控除

(注)都道府県、市区町村への寄附については、さらに特例控除が加算されます

控除対象限度額

総所得金額等の合計額の30%

(注)所得税の寄附金控除の対象となるもののうち、愛知県内に主たる事務所を有するものとなります。ただし、国に対する寄附、政党などに対する政治活動に関する寄附は対象となりません。ふるさと寄附金制度の創設

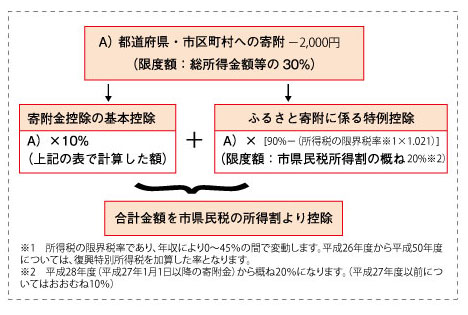

都道府県・市区町村に対する寄附金(ふるさと寄附金)については、さらに特例控除が加算されます。

参考 所得税の税率

| 課税される所得金額 | 税率 |

|---|---|

| 195万円以下 | 5% |

| 195万円超 330万円以下 | 10% |

| 330万円超 695万円以下 | 20% |

| 695万円超 900万円以下 | 23% |

| 900万円超 1800万円以下 | 33% |

| 1800万円超 4000万円以下 | 40% |

| 4000万円超 | 45% |

寄附金控除の計算例

都道府県、市区町村への寄附金のうち、2千円を超える部分については、市県民税所得割の概ね20%(平成27年度以前については概ね10%)を上限として、所得税と合わせて全額が控除されます。

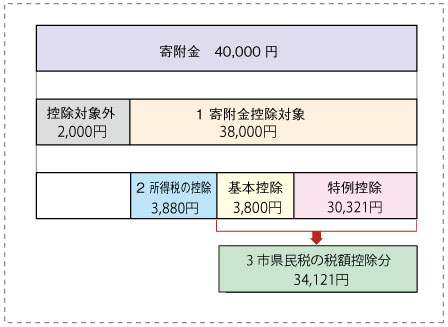

計算例

給与収入7,000,000円、夫婦子ども(2人)世帯の方が40,000円寄附する場合

- 給与所得5,100,000円、所得控除額合計 2,000,000円

- 所得税の限界税率 10%、市県民税所得割額 307,500円

計算方法

- 寄附金40,000円のうち2,000円を引いた残り38,000円が控除対象となります。

- 所得税は寄附金控除で、38,000円×10.21%=3,880円の税額が軽減されます。

- 市県民税は寄附金控除(基本+特例控除)で残りの34,121円の税額が軽減されます。

- 基本控除:38,000円×10%=3,800円

- 特例控除:38,000円×(90%-10.21%)=30,321円 (限度額以内)

(注)2(所得税)と3(市県民税)を合わせると、計38,001円の税額が軽減されることになります。

寄附金控除を受けるための手続き

寄附について控除を受けるためには、寄附を行った方が、寄附先の団体等が発行する領収書などの証明書を添付して、ふるさと納税をした翌年に所得税の確定申告(市県民税のみ課税される人は市県民税の申告)を行っていただく必要があります。なお、確定申告が不要な給与所得者等については、手続きが簡素化されるふるさと納税ワンストップ特例制度が創設されました。(平成27年4月1日以降に行われる寄附が対象)

(注)所得税の確定申告をされる方は、市県民税の申告は不要です。

参考

確定申告書は、国税庁ホームページの「確定申告書等作成コーナー」で作成した上で、書面で出力し提出できます。

- 渥美半島田原市応援寄附金(田原市ふるさと納税)にご協力を

- 東日本大震災に係る義援金等に関する税務上(所得税、法人税)の取扱いについて(国税庁ホームページ)(外部リンク)

- 個人住民税の寄付金税制(総務省ホームページ)(外部リンク)

- 国税庁ホームページ(外部リンク)

このページに関するお問い合わせ

総務部 税務課(市民税係)

電話:0531-23-3509 ファクス:0531-23-0180

お問い合わせは専用フォームをご利用ください。